O que é Conta Max CDB do Santander?

Uma das formas de investimento mais interessantes do Santander é a Conta Max CDB (Certificado de Depósito Bancário), também conhecida como Conta Corrente Remunerada. A Conta Max CDB oferece benefícios e vantagens aos seus clientes, além de rendimentos maiores aos seus depositantes.

Através deste artigo, iremos apresentar tudo o que você precisa saber sobre a Conta Max CDB do Santander, incluindo: o que é Conta Max CDB do Santander, como funciona, custos e taxas, rendimento, descontos e benefícios, vantagens e desvantagens, e como abrir uma conta.

Você está pronto para descobrir mais sobre a Conta Max CDB do Santander? Então vamos lá!

Como funciona a Conta Max CDB do Santander?

A Conta Max CDB do Santander foi criada com o objetivo de facilitar a poupança dos clientes e aumentar o rendimento que eles podem obter com suas economias.

Ela é uma Conta a Prazo remunerada e está disponível para todos os clientes do banco. O que a diferencia das outras contas do Santander é que, além de uma taxa de administração de 0,4% a.a., ela paga juros mensais que variam de acordo com a poupança depositada. Essa conta é ideal para quem procurar rentabilizar seu patrimônio a longo prazo.

A Conta Max CDB do Santander é aberta com um valor mínimo de R$1.000,00, e os juros mensais são calculados de acordo com o valor que foi depositado. Como o dinheiro é reinvestido, a cada mês o cliente pode aproveitar os juros embutidos nos rendimentos acumulados. Quanto maior o capital, maior o rendimento final.

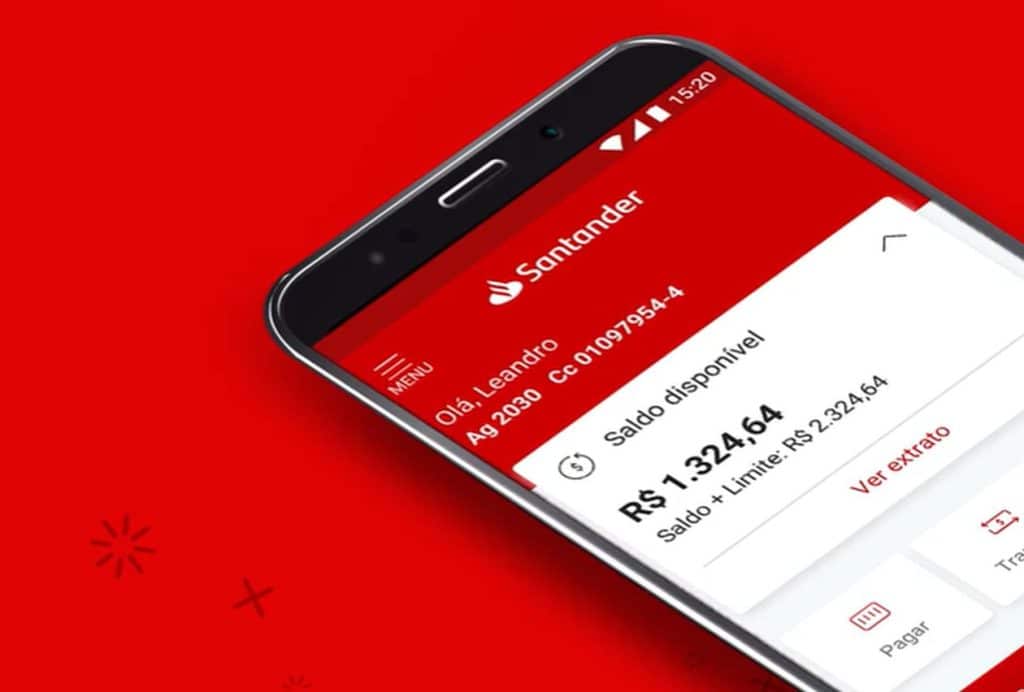

Todos os clientes do Santander que abrirem uma Conta Max CDB terão acesso a uma plataforma personalizada, onde podem acompanhar os rendimentos mensais e o saldo atual da conta. Esta plataforma está disponível no site oficial do banco e oferece ainda descontos e benefícios exclusivos para seus clientes.

Assim, com o Conta Max CDB do Santander, os clientes podem obter um bom rendimento sobre suas economias, sem precisar se preocupar com a volatilidade dos mercados.

Custos e Taxas

Ao realizar a aplicação em uma conta Conta Max CDB do Santander, é importante ter em mente que há custos e taxas associados a esse serviço. Estes custos podem variar de acordo com o tipo de aplicação, o valor investido, o tempo de investimento e a entidade bancária.

Os custos mais comuns associados à Conta Max CDB do Santander envolvem a Tarifa de Abertura, a Tarifa de Administração, a Taxa de Custódia, além de outras taxas relacionadas à manutenção do produto de investimento.

Por isso, antes de investir, é importante pesquisar todas as taxas e os custos associados para ter certeza de que a Conta Max CDB é a melhor opção de investimento para seus objetivos financeiros.

Rendimento

Ao investir em uma Conta Max CDB do Santander, os clientes podem desfrutar de um excelente rendimento. O rendimento é composto por duas partes: uma taxa prefixada e uma variação baseada na taxa Selic.

O rendimento acumulado pode chegar a até 100% da Selic atual. Além disso, aqueles que optarem por uma conta de longo prazo têm ainda mais chances de obter um rendimento maior. Outro benefício desta Conta Max CDB é a garantia de reembolso do investimento original ao final do período de investimento.

Descontos e Benefícios

A Conta Max CDB do Santander proporciona diversos benefícios para quem decide investir com a instituição. Dentre eles, alguns descontos podem ser aproveitados:

• Desconto especial na taxa de administração

• Isenção de IOF para CDBs com investimento inicial a partir de R$ 1.000.000

• Aplicação de CDB com títulos com garantia do Fundo Garantidor de Crédito (FGC)

• Possibilidade de conseguir alta rentabilidade atrelada à variação dos índices de mercado, com possível retorno através de rendimentos mensais, trimestrais ou semestrais

• Pode abrir duas contas: uma em reais e outra em dólar para aproveitar oportunidades do mercado cambial.

Além disso, o Santander oferece serviços digitais que permitem acompanhar a evolução dos investimentos em tempo real. É possível acompanhar o saldo, a eficiência dos investimentos, taxas de juros e demais informações relacionadas.

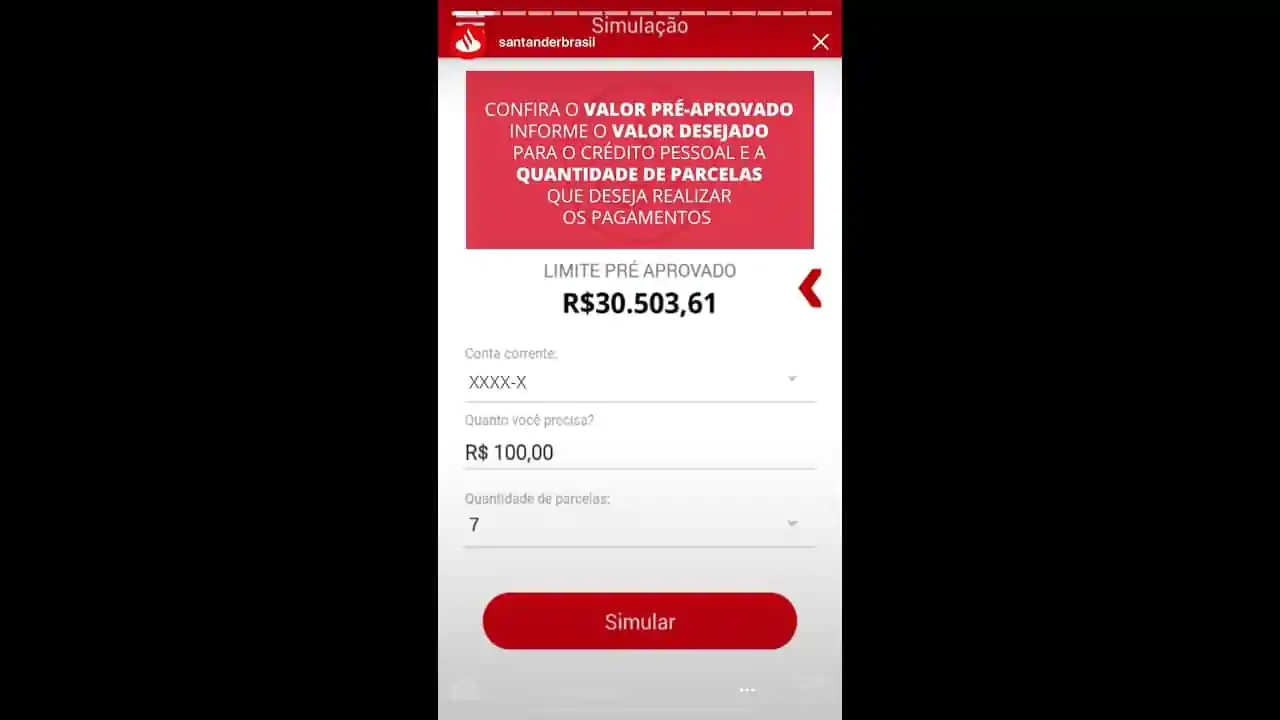

Como Abrir uma Conta Max CDB do Santander?

Abrir uma conta de depósito a prazo com o Santander é uma operação simples e intuitiva. Abrir uma Conta Max CDB do Santander significa se beneficiar dos retornos oferecidos pela caderneta de poupança, como a liquidez e a segurança para o seu dinheiro, junto à rentabilidade mais elevada oferecida pelo CDB.

Para abrir uma Conta Max CDB do Santander é preciso seguir alguns passos simples. O primeiro é ir até a instituição financeira e preencher a documentação necessária para se tornar cliente.

O segundo é escolher o tipo de conta e prazo de investimento desejado. E o terceiro, é realizar o depósito inicial, que não precisa ser necessariamente grande, e te dá acesso a todas as vantagens que o Santander oferece.

Vale lembrar que, para abrir uma Conta Max CDB do Santander, é importante prestar atenção aos requisitos e condições de cada produto. Assim, é possível escolher a opção que mais se adequa ao seu perfil de investidor e seus objetivos.

Vantagens e Desvantagens da Conta Max CDB do Santander

A Conta Max CDB do Santander oferece diversos benefícios para investidores interessados em investir com segurança. A principal vantagem da Conta Max CDB do Santander é a possibilidade de obter ganhos mais altos que a poupança, de maneira acompanhada com uma baixa taxa de administração.

Outras vantagens são a oferta de aplicações vinculadas ao CDI, a possibilidade de resgatar os recursos investidos a qualquer momento, e serviços gratuitos como um cartão magnético e caderneta de poupança digital.

No entanto, a Conta Max CDB do Santander apresenta algumas desvantagens. Por ser um produto que oferece maior rentabilidade que a poupança, ele também apresenta maior risco de perda de capital. Contas com o mesmo valor de rendimento também costumam ter prazos de aplicação mais longos, sendo necessário aguardar tempo maior para retirar os seus capitais.

Por isso, antes de escolher investir com a Conta Max CDB do Santander, é importante estar consciente dos riscos envolvidos e verificar a possibilidade de obter ganhos a médio e longo prazos.

Conclusão

A Conta Max CDB do Banco Santander é uma ótima opção para quem busca segurança, rentabilidade e facilidade nas transações bancárias. É importante lembrar que a Conta Max CDB do Banco Santander possui taxas diversas, que variam conforme o cliente e o valor depositado.

Uma vez que a Conta Max CDB oferece diversas vantagens às pessoas que querem guardar seu dinheiro com segurança, é um importante recurso para quem busca rentabilidade com segurança.